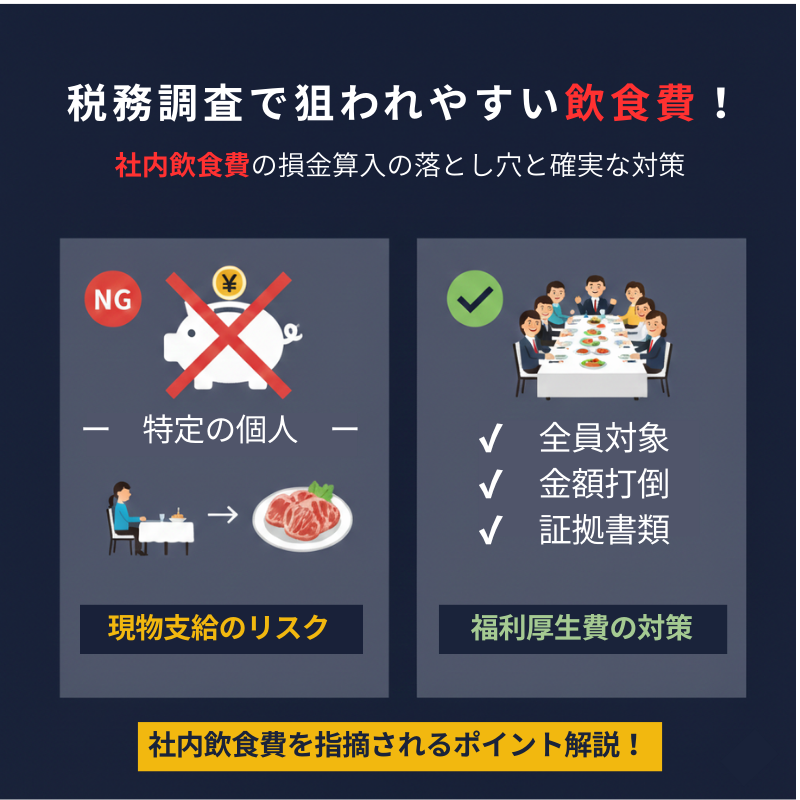

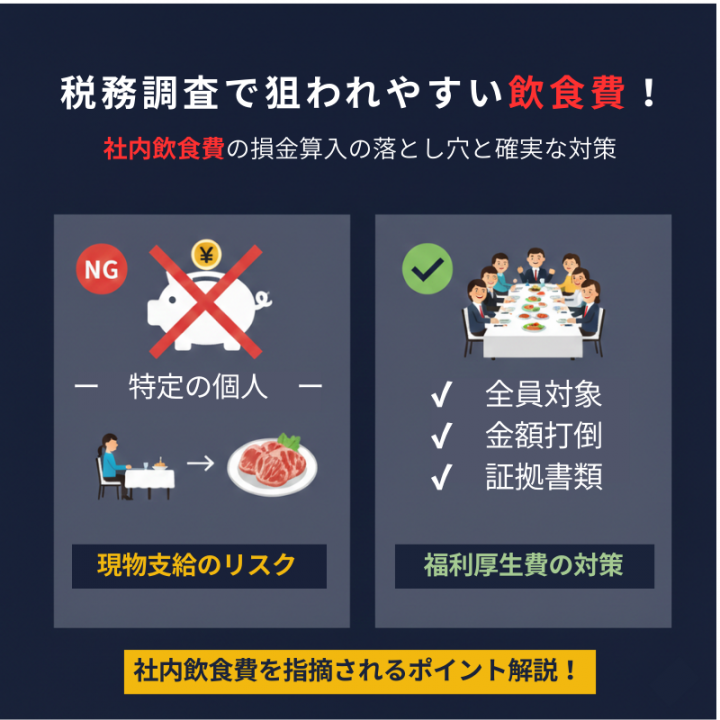

【税務調査で狙われやすい!】

社内飲食費の損金算入の落とし穴と確実な対策

経営者の皆さん、こんな経験はありませんか?

「社員との打ち上げ費用を経費にしたのに、税務調査で“それは給与(現物給与)では?”と指摘された…」

実はこの「社内飲食費」の扱い、税務調査で非常にチェックされやすいポイントです。“福利厚生費”として損金算入できるかどうか、その境界線を見ていきましょう。

1. 社内飲食費とは?

社内飲食費とは、自社の従業員のみで行う飲食の費用のことを指します。

- プロジェクト完了後の社内打ち上げ

- 歓迎会・送別会、忘年会、新年会

- 社内会議後の軽食や弁当代

-

2. 「福利厚生費」と「交際費・給与」の境界線

✅ 福利厚生費として認められるための要件

1. 全従業員を対象とし、機会が均等であること

2. 社会通念上、一般的に妥当な金額であること

3. 判例が示すリスク

参加者が全社員ではなく特定の地位にある者に限られていたため、経済的利益の供与(給与)と見なされた判例があります。(東京地裁 平成25年3月28日判決)

4. 税務調査で指摘されないための3つの対策

| 対策のポイント |

詳細 |

| ① 均等な機会 |

全社員を対象とした行事であること。 |

| ② 金額の妥当性 |

一般的な水準の飲食であること。 |

| ③ 証拠書類 |

領収書、開催通知、参加者名簿の保管。 |

5. まとめ

正しい区分と証拠書類の保存が、会社を税務リスクから守ります。

社内飲食費や福利厚生費の扱いに不安がある方は、専門家へのご相談をおすすめします。

名古屋市・愛知県で税務調査対応に強い

森本経営会計事務所

※「名古屋 税務調査対応」「社内経費の損金算入」などのご相談を承っています。