税務調査ブログ

このブログでは、税務調査の不安を解決するための「全知識」を公開しています。

ご自身の状況に合わせて、以下の情報をご活用ください。

オレンジ色:

ブログ(目次)をクリック

→カテゴリー別表示に表示されます

ご自身の状況に合わせて、以下の情報をご活用ください。

オレンジ色:

ブログ(目次)をクリック

→カテゴリー別表示に表示されます

税務調査で「再調査」と言われたら?国税通則法に基づく正しい対応と確認すべき3つのポイント

税務調査で「再調査」と言われたら?国税通則法に基づく正しい対応と確認すべき3つのポイント

1.「え、また来るの?」と感じた方へ

一度税務調査・・・(続きはこちら)

事前通知を要しない税務調査とは何か? 初心者でもわかるやさしい解説

税務調査に関心のある経営者の方なら、「突然の調査が来ることって本当にあるの?」と不安を感じたことがあるのではないでしょうか。今回は、まさにその疑問に答える「・・・(続きはこちら)

消費税の税務調査でまず見られる「3つの核心ポイント」

消費税の税務調査で

まず見られる3つの核心ポイント

「税務署から調査の連絡が来た…」

多くの経営者様にとって、税務調査は心理的な負担が大きく、・・・(続きはこちら)

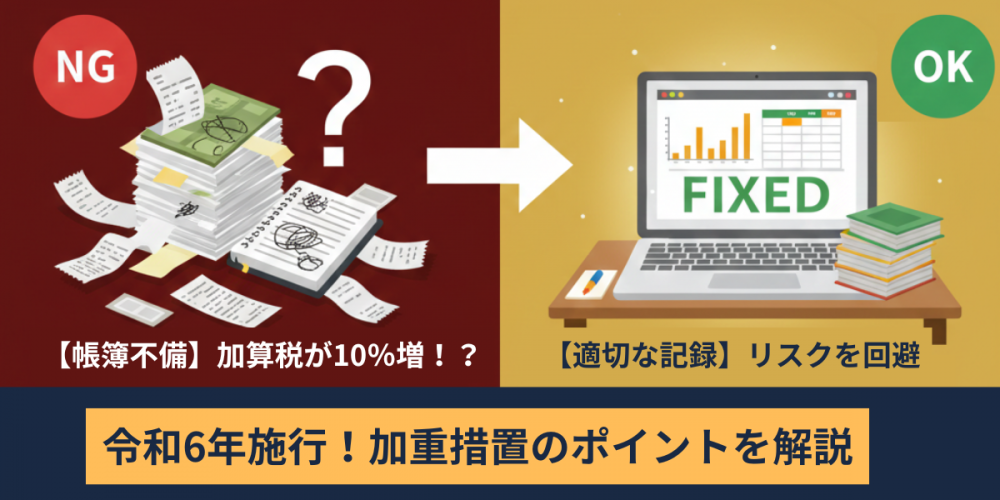

帳簿不備で加算税が10%増?令和6年施行の加重措置を名古屋の税理士が解説

【帳簿を記帳していなかった場合】

過少申告加算税は本当に増えるのか?

「帳簿が整っていなくて不安です…」という相談は税務調査前の経営者から非・・・(続きはこちら)

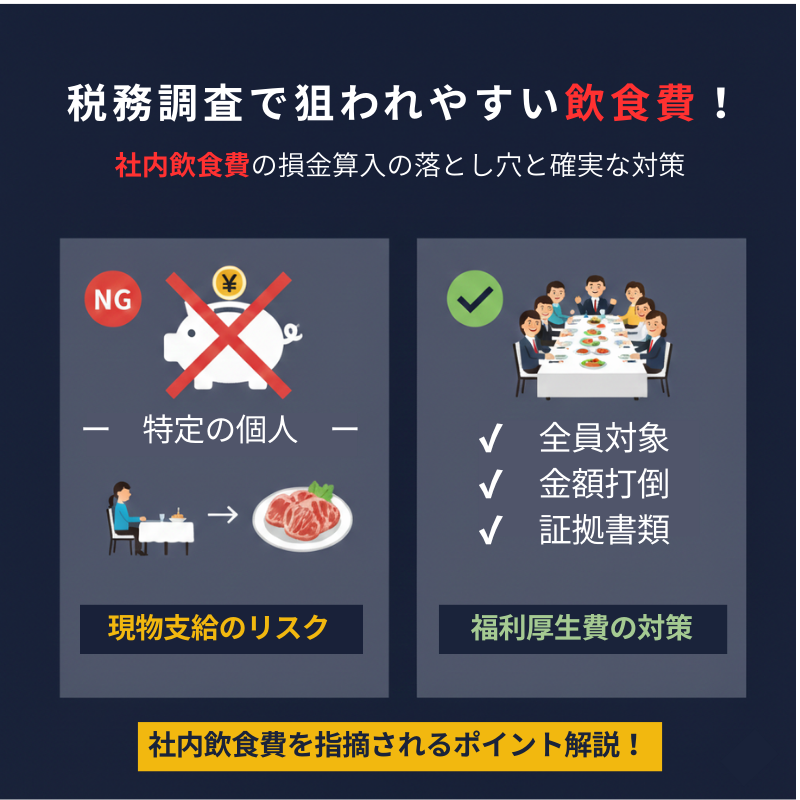

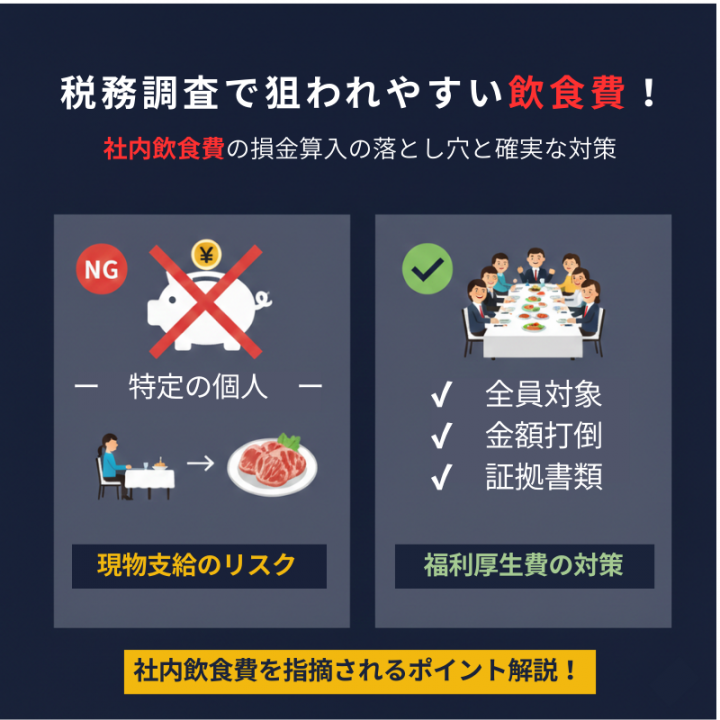

社内飲食費は福利厚生?現物給与?税務調査で指摘されない3つの対策を解説

【税務調査で狙われやすい!】

社内飲食費の損金算入の落とし穴と確実な対策

経営者の皆さん、こんな経験はありませんか?

「社員との打ち上げ費用を経費に・・・(続きはこちら)

税務調査に入られやすい企業の特徴

税務調査に入られやすい企業の特徴

税務調査は無作為に行われるわけではありません。税務署は膨大なデータを分析し、申告内容に疑問がある企業を優先的に選定して・・・(続きはこちら)

【税務調査で狙われやすい!】社内飲食費を福利厚生費にするための「給与認定」回避術と3つの対策

【基礎知識】難しい用語や税務署の仕組みを解説税務調査のお役立ち知識【実践対策】調査官の動きと、当日の正しい受け答え・心構え調査対象書類

【税務調査で狙われやすい!】

社内飲食費の損金算入の落とし穴と確実な対策

経営者の皆さん、こんな経験はありませんか?

「社員との打ち上げ費用を経費に・・・(続きはこちら)

「古い資料を見せてください」と言われた場合の正しい対応について

税務調査で「古い資料を見せてください」と言われた場合の正しい対応

今回は、税務調査で古い資料を求められた際の対応について、実際の判例を踏まえて解説しま・・・(続きはこちら)

【保存版】領収書をなくしたときの 正しい対応方法と注意点

【保存版】領収書をなくしたときの

正しい対応方法と注意点

「うっかり領収書をなくしてしまった…」という税務相談を受けることがあります。皆様も、そんな経・・・(続きはこちら)

税務調査・課税処分に納得できない方へ|国税・地方税の再調査・不服審査請求を徹底サポート

【監査対応】実際の調査をスムーズに乗り切るための準備調査結果【再調査相談】一度出た結論に納得できない、再調査を検討中の方へ

課税処分に納得できない方へ

不服審査請求を徹底サポート

「本当にこの金額が正しいのか?」

そんな疑問を抱えたまま諦めていませんか?納税者に・・・(続きはこちら)